「争続」という表現をご存知でしょうか。

言葉遊びのようですが「相続」による争いが絶えない状況から「争続」という言葉が聞かれるようになってきました。

今回は終活の一環として相続についての考え方をお知らせいたします。

遺産に関する親と子の意識は非常に異なる

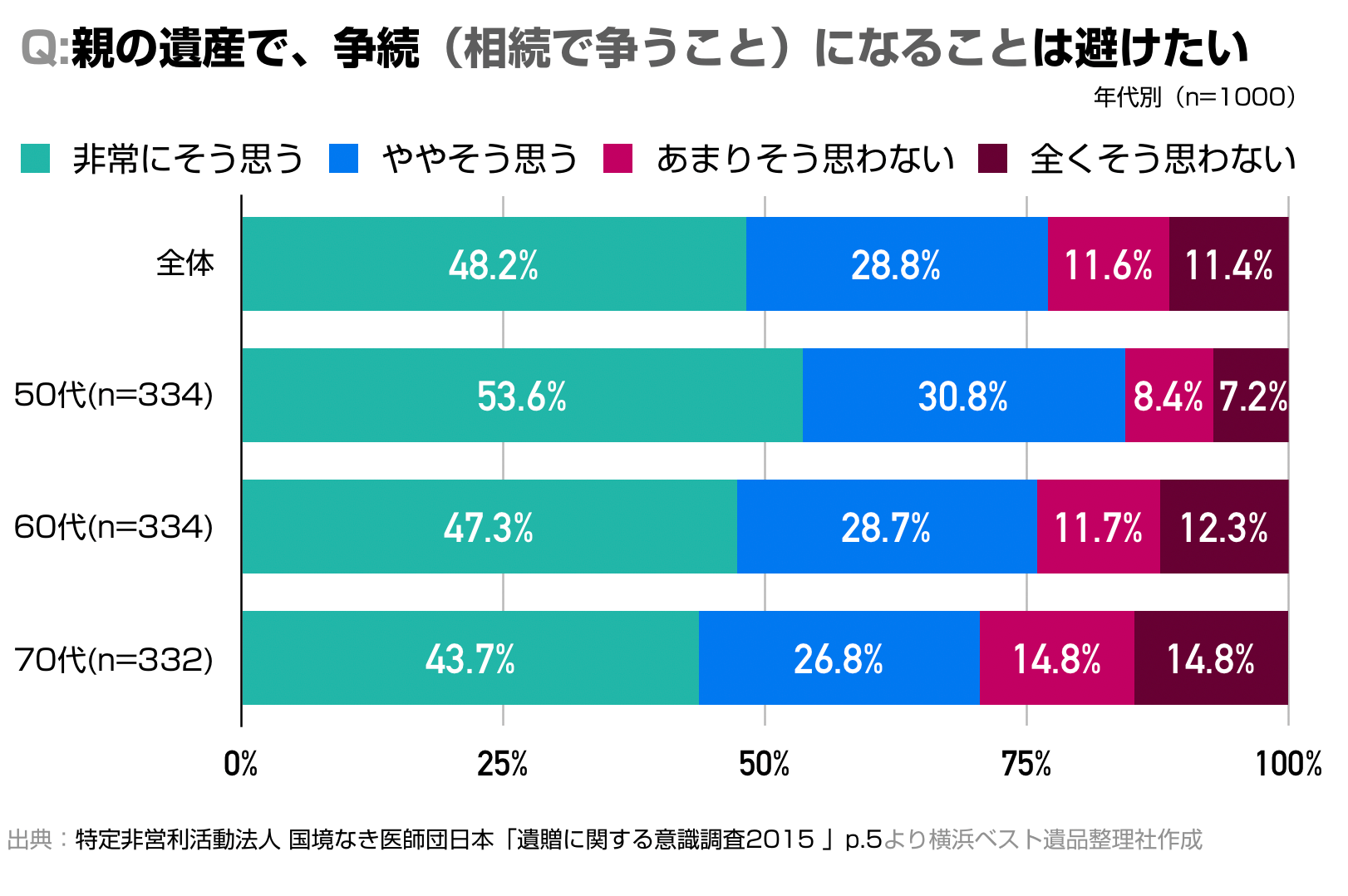

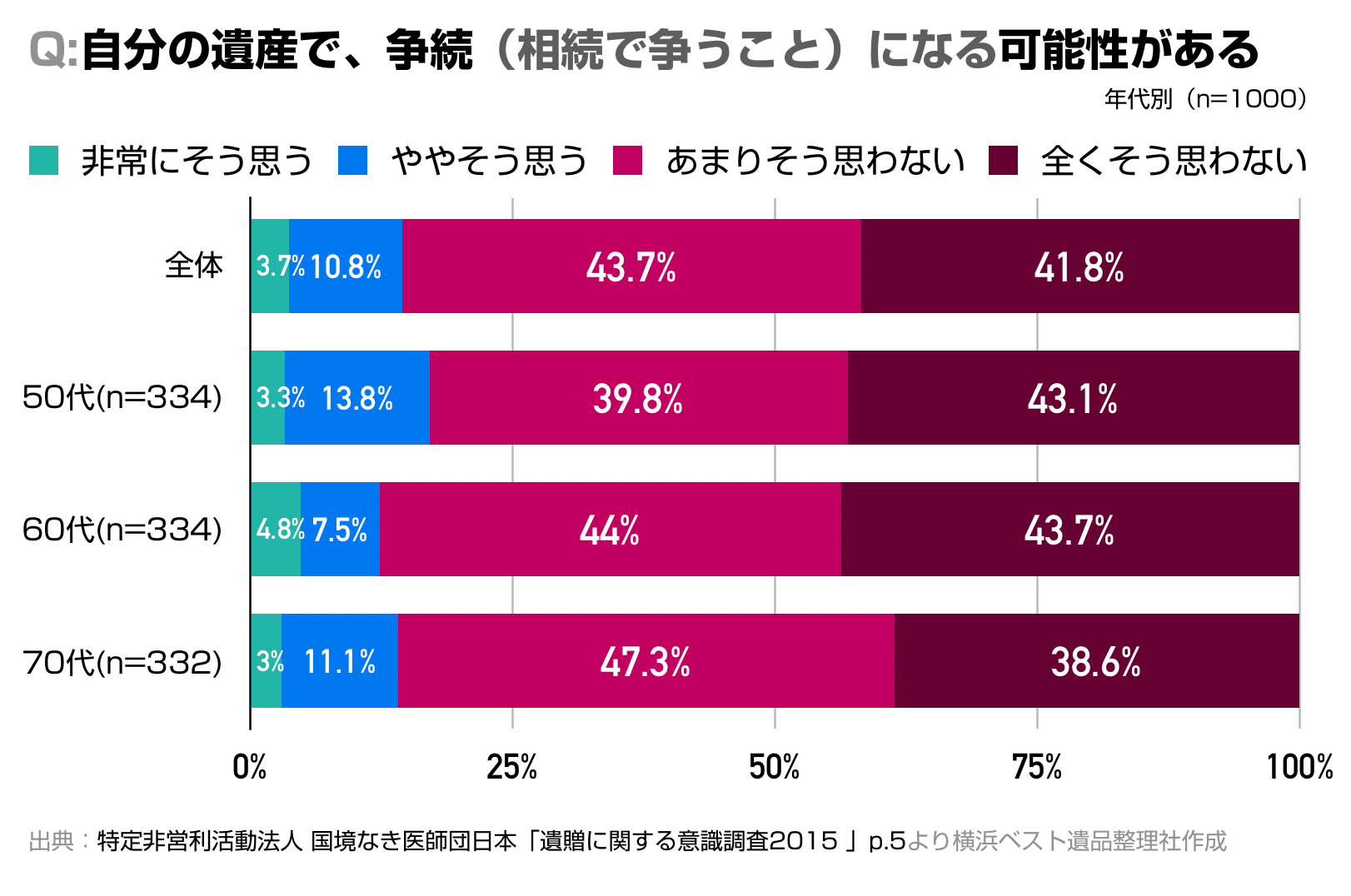

特定非営利活動法人 国境なき医師団日本が、2015年6月24日~26日の3日間、インターネットを用いて50歳〜79歳の男女1,000名から有効な回答を得てまとめた「遺贈に関する意識調査2015」では「相続についての意識」という調査項目が用意されています。

まずは、以下の調査結果をご覧ください。

調査結果にも以下のように書かれています。

全回答者(1,000名)に対し、相続に関する意識について、どの程度そう思うか聞いたところ、【親の遺産で、争続(相続で争うこと)になることは避けたい】では、『そう思う』(「非常にそう思う」と「ややそう思う」の合計、以下同様)が77.0%となり、【自分の遺産で、争続(相続で争うこと)になる可能性がある】では、『そう思う』が14.5%となりました。相続人としての立場では、親族間で争うようなことは避けたいと多くの方が考えている一方で、自分が被相続人になるときは、争いにならないだろうと楽観的に捉えている方が多数となっています。

また、【相続税は、自分には縁のない話だと思う】では『そう思う』が55.4%と半数以上となりました。今年の相続税制改正で基礎控除額が縮小され、“都市部に自宅があるだけで相続税が課税されるケースが生じる”などと、課税対象となる方が多くなったことが話題になりましたが、半数以上の方が相続税を自分ごとだと捉えていないようです。

特定非営利活動法人 国境なき医師団日本「遺贈に関する意識調査2015」2015年8月4日

以上のように、親と子で決定的に認識の違いが現れていることが分かります。

親の遺産で相続になることは避けたいと考えているにも関わらず、自分の遺産については「お金のある別の人のこと」と他人事のように捉えられていることにとても驚きます。

しかし、この認識の違いは時に大きな問題を引き起こします。

その最たる例が相続税。

2015年に相続税法改正され、あなたのご両親が働いていた当時「常識」だとされたことが通用しなくなっているのです。

2015年に行われた相続税基礎控除の引下げ

こうした相続についての問題が徐々にクローズアップされる背景には、相続税法の改正で対象となる方が増えてきたことがあげられます。

2015年に改正された相続税法では、基礎控除額が引き下げられました。

基礎控除額の引き下げは、以下の通りで、現在は3,000万円 +(法律で定められた相続人×600万円)です。

- 改正前 5,000万円 +(法律で定められた相続人×1,000万円)

- 2015年改正後 3,000万円 +(法律で定められた相続人×600万円)

また、相続税の税率も以下の表のように上昇しています。

相続税の計算方法については、東京税理士会の[やさしい税の話]相続税の計算方法に、2015年の改正を反映させた詳しい説明が書かれています。

その結果、15年に相続税の課税対象となった人は10万人を超え、税制改正前に比べて1.8倍に増えた

“争続”の原因で圧倒的に多いのは… 税理士座談会AERA dot.と報道されています。

今からでも遅くない相続税対策の方法を考えてみる

税率が上昇するなど、大きく改正された相続税法。

それでは、少しでもご両親と家族が納得のいく相続を行うために必要なことを考えてみましょう。

相続は、具体的に以下のような内容を中心に進めることが多いようです。

- 遺産分割

- 納税の準備

- 節税対策

これらに加え、親族間のトラブルを避けるための準備も必要になってきました。

では、具体的に相続について生前話し合いをする場合には、どのような対策方法が考えられるのでしょうか。

相続税の対策に詳しい方は、遺品整理の現場でもよくお会いします。こうした方の多くが準備されているのが、生前贈与です。

ご両親からお子さんに贈与を行うことで、年間110万円までなら贈与税がかからないからです。

ご両親の相続財産を、ご両親自身が正確に把握し生前に減らしていくことで、相続税の減免に繋がると考える方は確実に増えている印象を受けます。

さらに、相続税対策として生命保険金も挙げられることがあります。

相続人が受け取る生命保険金については、500万円×(法定相続人の数)まで課税されないという非課税枠が存在するためです。

もう一つ、相続税対策によるアパート経営も注目されています。

例えば、現金でまとまったお金があれば課税されてしまいますがアパート建設をするにあたり、融資を受けることで、相続税の評価額から融資の残債を差し引くことができるので、節税効果があるとされているのです。

つまり、借金を作ってアパートを立ててうまく経営できれば、相続税がかからなかったことになる、という論法です。

しかしながら、これだけ空き家問題がとりだたされ、供給過剰となっている昨今において、利益の出るアパート経営が行えるのかどうかは、全く不透明です(こうした論拠でアパート経営に乗り出す方が多くなっていることで多くの問題を生み出してしまっていると考えられます)

いくら話題にするのが難しいからといって、ご両親が亡くなってから何か特段の処置ができるかというと、そうでもないのが現実なのです。

計画的に生前贈与を行なっておく、相続する人が不満を感じないような遺言書を用意するなど、生前から手を打っておくことがとても重要だと言えるのです。

節税対策「生前贈与」の注意点

最後に、節税対策として広く認知されてきた生前贈与について注意点があります。

最近、節税対策としての毎年110万円ずつ贈与するなどの「暦年贈与」などについて、国により大きな見直しが行われようとしているようです。

2021年度税制改正大綱に関し、これまでの相続税のルールを変え、生前贈与が難しくなる可能性が報道されています。

相続税と贈与税を一本化する方向で以下のような議論が進められており、生前贈与についてかなり否定的なスタンスがとられているように感じます。

- 現行では亡くなる3年以内の生前贈与を相続税の課税対象にするルールを10~15年以内に延長。

- 孫、ひ孫への贈与も3年以内の相続税課税対象に。

- 1人当たり年110万円の非課税枠を利用した「暦年贈与」の否定

これらは、すでに「相続時精算課税制度」という形で運用されているものに似ています。

相続時精算課税制度とは、贈与時2500万円まで非課税とするものの、亡くなった時は贈与した財産も、過去にさかのぼって相続財産に足して相続税の計算をするという制度です。

現在は従来の「暦年課税」と「相続時精算課税」をどちらか選べるような運用となっています。(途中で変更は不可)

今回の相続・贈与の一体化は相続でも贈与でも最終的に負担させる税額を同じにするから、高齢世代がもつ財産を、早く若者世代に贈与して、景気を活性化させていきましょう

という目的のもとに議論されており、内容は相続時精算課税の推進と見ることもできるかもしれません。

具体的な法整備などはまだ行われていないものの、今後の動向には注目した方が良いでしょう。

この記事が相続による争いを防ごうとお考えの方への一助となれば幸いです。

最後までお読みくださいましてありがとうございました。