両親が苦労して建ててくれた実家。大切な実家を親が残してくれるのは、とても素晴らしいことです。

しかし、その実家をいざ相続するとなると、知らないことだらけ、という方も少なくないのではないでしょうか。

特に、土地付き一戸建てを相続すると、予想をはるかに上回るお金や労力がかかることが少なくありません。

不動産は持つと住まなくてもコストがかかる

当たり前のことですが、不動産というのは、たとえ住んでいなくてもコストが生まれます。

実家を離れて賃貸などで生活していると、持ち家にどの程度のコストが掛かるのか分からない場合も多いことでしょう。

特に税金はご存知ない方も多いようです。実家となれば、こうした税金は両親が負担しているケースがほとんどで、知らないでいる方も多いのではないでしょうか。

具体的に実家を取得して生まれるコストは次のようなものです。

- 税金

固都税(固定資産税+都市計画税) - 火災保険

ほぼ加入必須と考えて良いでしょう。年間数万円程度です。 - 光熱・水道費

基本料金の支払い。自由化で基本料金のかからない電力会社もあるようです。 - 交通費

自分で管理する場合には、現地までの交通費が必要です。 - 建物のメンテナンス・修繕

老朽化の進み具合により異なるが、雨漏り・腐食などで大きな金額が必要になることもあります。 - 庭木の剪定

庭付きの場合、苦情を防ぐためにも剪定の必要はあります。豪雪地帯では、雪下ろしなども必須でしょう。 - 維持費用

長い間帰れない場合には管理を委託するケースも考えられます。業者に管理を委託する場合には管理費用がかかります。

こうしたコストには、家や土地を相続してから、実態とその大変さに気づいたという方は少なくありません。

実家を相続した場合の管理コストの大部分を占める固都税

実家を相続した場合にかかるお金で、相続税等を除いた管理コスト半分近くを占めるのが、土地付き一戸建てを持っている事による税金です。

固都税を支払う対象となるのは、毎年1月1日現在、該当する物件を所有する人と決められています。

固都税を支払うタイミングは、横浜市の場合、4月、7月、12月、翌年2月と定められています。(地域によって6月、9月、12月、2月などの場合もあります)

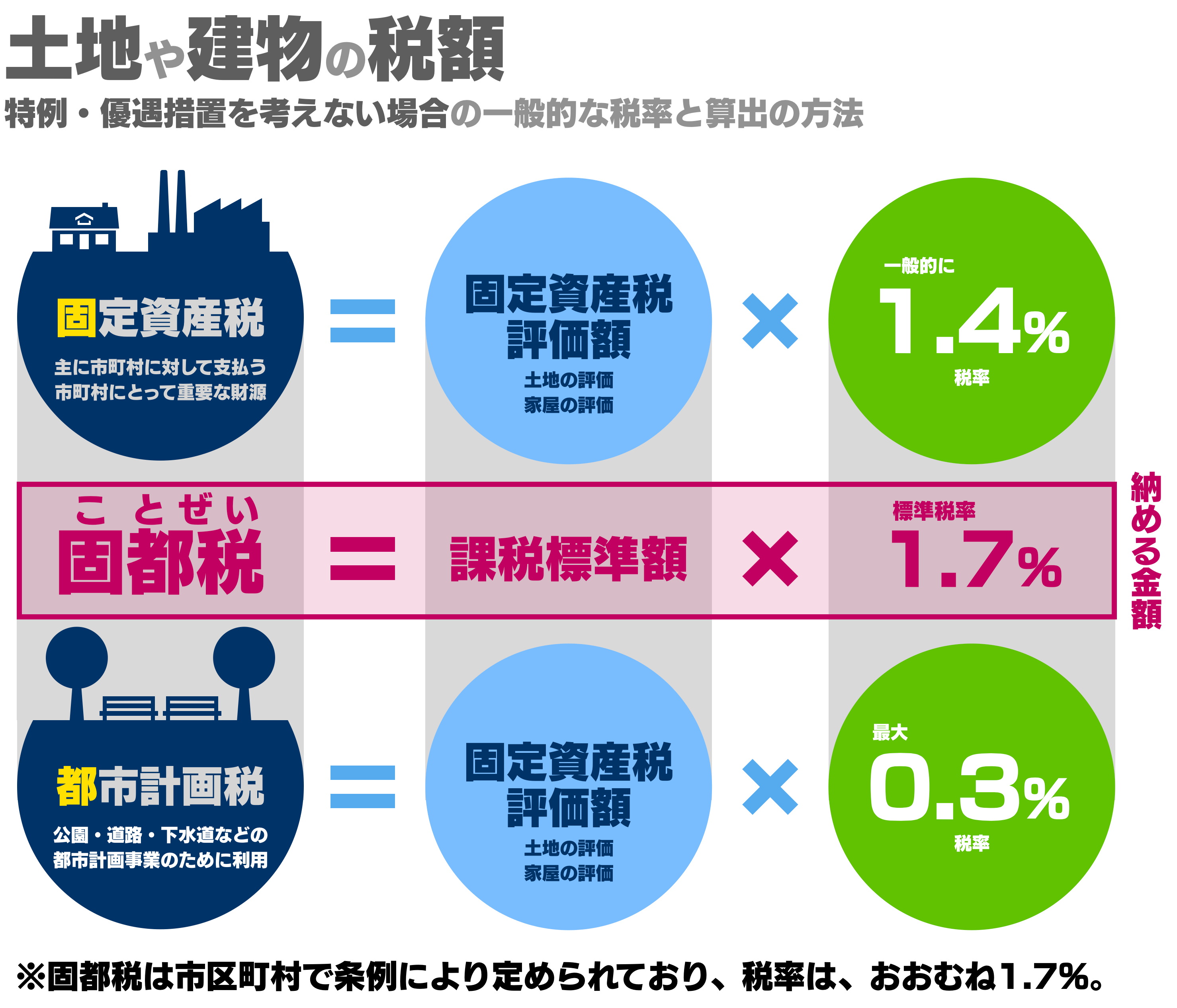

固定資産税と都市計画税の一般的な算出方法

次に、不動産に漏れなくかかる地方税である固都税の一般的な算出方法を大まかに見ていきます。

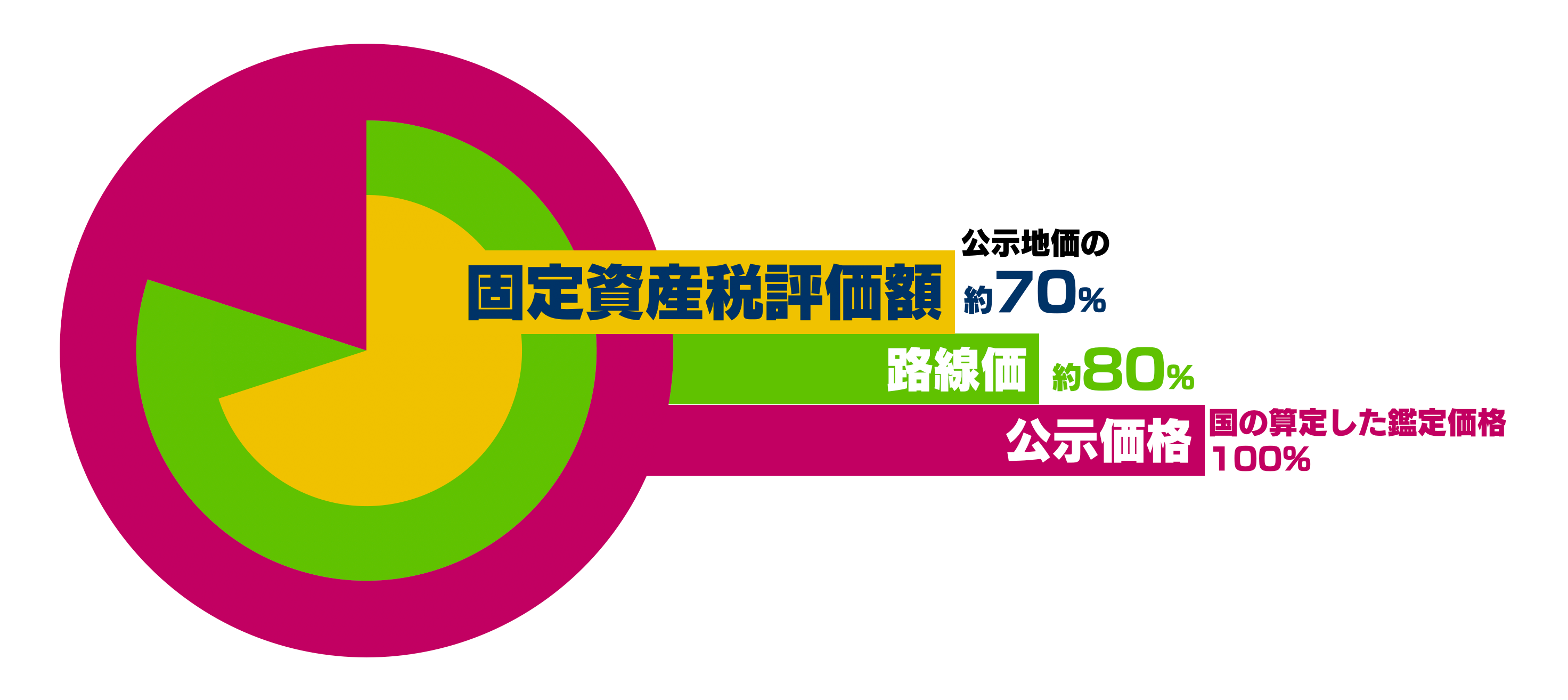

ここでの課税標準額は、実際の販売価格の7割を目安として「固定資産税評価額」として算出されています。

固定資産税評価額は、税額を計算する上での基準となる価格のこと。

評価額は、国が定めた基準に基づいて市町村が決定しており、3年ごとに見直しを行っています(前回の評価替えは2018年でしたので、次は2021年となります)

これらは、間取りや材料・住宅の設備に加え、年月が経過することによって価値が目減りすることも考慮して算出されているようです。

乱暴に説明すると、固定資産税評価額は、国が公表している公示地価(実際の取引価格の目安として、国が算定した土地の鑑定額)の約70%程度と考えて良いかもしれません。

固定資産税評価額の基準となる路線価や評価倍率は国税庁の「財産評価基準書路線価図・評価倍率表」で確認することができるほか、不動産会社の担当の方にも聞くことができるかと思います。

これらの一つ一つの詳しい説明は、複雑になるため割愛しますが、土地付き一戸建ての実家に対してかかる税金(固定資産税と都市計画税)は、大まかに「課税標準額×税率1.7%」で求められるということを知っておいていただきたいと思います。

「更地にすると固定資産税6倍」の根拠:土地付き一戸建ての場合に適用される本則課税標準額とは

皆さんの中には「土地付き一戸建ての場合、更地にすると固定資産税が6倍になる」というお話をご存知の方も多いのではないでしょうか。

これまで見てきたように、「土地」の課税標準額は、原則として固定資産の価格(=評価額)です。

しかし、住宅用地等に利用されている場合は、それぞれ特例率を掛け算した額が課税標準額となるのです。これを本則課税標準額といい、「固定資産税が6倍」の根拠なのです。

つまり、固定資産税が6倍なのではなく、家が建ててある=住宅用地に利用されているため、特例措置が受けられていたものが、更地になったことで、特例措置が受けられなくなるということになるわけです。

以上をまとめ、住宅用地の特例を含めて固都税についてまとめると以下の表のようになります。

| 住宅用地の特例 | 固定資産税 | 都市計画税 | |

|---|---|---|---|

| 更地 | 特例なし | 課税標準額×1.4% | 課税標準額×0.3% |

| 住宅用地 敷地面積200㎡まで | 特例で減額 | 課税標準額×1/6×1.4% | 課税標準額×1/3×0.3% |

| 住宅用地 200㎡を越える部分 | 特例で減額 | 課税標準額×1/3×1.4% | 課税標準額×2/3×0.3% |

ここまで見てきたように、課税標準額は少なく見積もっても数百万円として計算されることがお分かりいただけたのではないでしょうか。

数百万円のうちの1.7%ですから、まとまった金額になることは容易に想像できます。

実は、これが知らないと負担になる可能性があるという理由なのです。

年間の費用のシミュレーション

最後に、以上の内容を含めて横浜市内にある土地付き一戸建てを維持・管理する場合の年間の費用を計算してみようと思います。

例として用いるのは、横浜市のウェブサイト上で公開されているケースを元にしました。

(例)

土地:150㎡(小規模住宅用地)

家屋:延床面積 104㎡(木造2階建専用住宅)

上記の横浜市のウェブサイトでは、これまでご紹介してきた特例を含めた固都税の計算を確認することができます。

□固定資産税

土地:1,800万円 × 6分の1(特例分) × 1.4%(税率) = 4.4万円

建物:311万円 × 1.4%(税率) = 4.3万円

□都市計画税

土地:1,800万円 × 3分の1(特例分) × 0.3%(税率) = 1.9万円

建物:311万円 × 0.3%(税率) = 0.9万円

この計算結果によると、固定資産税は87,600円、都市計画税は28,200円となり、合計115,800円が税額になります。

なお、150平米の土地ですから、坪に直すと約45坪となるでしょうか。

これに、先にお伝えした光熱・水道費や交通費、修繕費等を加えると、以下のようになります。

| 項目 | 金額 |

|---|---|

| 固定資産税 | ¥87,600 |

| 都市計画税 | ¥28,200 |

| 火災保険料 | ¥20,000 |

| 光熱・水道費 | ¥35,000 |

| 交通費 | ¥30,000 |

| 合計 | ¥200,800 |

交通費は関東圏から年に4回、自家用車で高速道路を利用した場合の高速料金とレギュラーガソリン145円で計算。

誰も住んでいない家にも関わらず、年間で20万円近くの費用が発生することになりそうです。

5年維持すれば、100万円。さらに、これに加えて修繕費などもかかってくるでしょう。

子供のために親が一生懸命建てたのが実家です。

その思いに応えつつ、自分の実際の状況を踏まえた上で、家族全員が納得できる結果を出すことは可能です。

まずは、こうしたコストがかかってくるという参考として、どのような結論を出すべきかを考えるのが良いでしょう。

最後までお読みいただきましてありがとうございました。